Precios

Gilead dice que los márgenes de beneficio deben ser altos para pagar por la inovación, pero el 100% de sus beneficios se repartieron entre los inversionistas (Gilead says drug profits must stay high to pay for ‘innovation,’ but 100% of its profits went to shareholders

Michael Hiltzik

Los Angeles Times, 23 de octubre de 2017

http://www.latimes.com/business/hiltzik/la-fi-hiltzik-gilead-profits-20171023-story.html

Traducido por Salud y Fármacos

Mientras el Congreso de EE UU sigue teniendo en la mira política los altos precios de los medicamentos, los CEOs de la industria farmacéutica se esfuerzan por explicar por qué un medicamento para la hepatitis C tiene que costar US$1,000 por píldora, o un tratamiento prometedor contra el cáncer debería tener un precio de lista de US$373.000.

Esta tarea recayó recientemente en John C. Martin, el presidente ejecutivo de Gilead Sciences, que es el propietario de los dos medicamentos con precios estratosféricos. En una entrevista publicada el viernes en el Wall Street Journal, Martin enumeró algunas razones por las que los precios son tan controvertidos. Una de ellas es que los estadounidenses promedio sobreestiman la contribución de los precios de los medicamentos a los costos generales de la atención médica y cuánto reciben los fabricantes de medicamentos de los precios de lista. Otra es que los fabricantes de medicamentos necesitan grandes ganancias para poder “seguir innovando”.

Martin no recibió demasiados comentarios escritos del entrevistador, Tunku Varadarajan, un ex escritor y editor de la revista y miembro de la conservadora Hoover Institution de la Universidad de Stanford. Entonces, vamos a analizar estas explicaciones.

Para empezar, la evidencia de que Gilead utiliza sus ganancias para “innovar” es, en el mejor de los casos, debil. En 2016, la compañía reportó ganancias de US$13.500 millones. Gastó US$11.000 millones en la auto-compra de sus acciones, y pagó alrededor de US$2.500 millones en dividendos a los accionistas. Entonces, las recompras y los dividendos llegaron a US$13.500 millones, lo que equivale exactamente a las ganancias totales de la compañía.

Todo ese gasto beneficia a los accionistas: las recompras apuntalan el valor de las acciones y mejoran sus ganancias cuando se venden, y los dividendos son, por supuesto, un pago directo. ¿Innovación? Gilead gastó US$5.000 millones en investigación y desarrollo, según su informe anual.

En 2015, sucedió algo similar. Gilead ingresó US$18.100 millones, y gastó US$10.000 millones en auto-compra y US$1.870 millones en dividendos. En I + D US$3.000 millones. Desde 2011, la junta directiva de Gilead ha autorizado la auto-compra de acciones por un total de US$37.000 millones, de los cuales US$9.000 todavía no se habían ejecutado al finales de 2016. Gilead se negó a hacer comentarios para esta noticia.

Gilead no hace mucha investigación y desarrollo. En cambio, ha adquirido firmas que han realizado los trabajos de investigación más importantes y comercializa sus éxitos [Nota de los editores de SyF: estas empresas innovadoras podrían haber recibido becas del gobierno para hacer su investigación]. En 2011, adquirió por US$11.000 millones la empresa Pharmasset que había desarrollado Sovaldi, su exitoso fármaco contra la hepatitis C [Nota de los editores de SyF: que incluía también otros productos y terminó los ensayos clínicos de Sovaldi]. Su prometedor tratamiento nuevo para el linfoma, que llevará la marca Yescarta, procede de la adquisición anunciada en agosto de Kite Pharmaceuticals por US$12.000 millones, Kite había desrrollado el medicamento.

La explicación que da Martin también la usan frecuentemente las otras grandes empresas farmacéuticas innovadoras. “La aprobación de un medicamento”, le dijo a Varadarajan, “es la culminación de muchos años de arduo trabajo de docenas, a veces cientos de científicos, respaldados por grandes inversiones sin garantía de éxito, ya que hay al menos tantos fracasos como éxitos”.

La industria estima que en promedio cuesta US$ 2.600 millones desarrollar y obtener el permiso de comercialización de un nuevo medicamento por parte de la FDA. Este punto de referencia se acepta generalmente como una verdad evangélica, como lo cacareó el presidente Trump durante una oportunidad fotográfica en enero con una andanada de ejecutivos de compañías farmacéuticas. Pero hay que demostrar esa explicación.

Sake de una serie de encuestas realizadas por un instituto de la Universidad de Tufts que está fuertemente financiado por la industria. Los datos brutos de las encuestas son confidenciales, por lo que las personas ajenas no pueden saber si son representativos de la experiencia de la industria en general.

Martin señala que el costo de los medicamentos de venta con recera, en general, se han mantenido estables como porcentaje del costo total de la atención médica. La industria sostiene que las recetas representan alrededor del 14% del gasto año tras año, creciendo aproximadamente al mismo ritmo que los otros costos de la atención médica. Pero esa generalización oculta el impacto de los altos precios de algunos tratamientos específicos. Martin reconoció que el costo de Sovaldi, la cura milagrosa para la hepatitis C que obtuvó la aprobación de la FDA en 2013, fue un shock para los presupuestos. El medicamento, que tenía un precio de US$84.000 por tratamiento de 12 semanas, una pastilla al día, logró una tasa de curación superior al 90% sin los efectos secundarios severos de la terapia anterior, el interferón.

La demanda fue torrencial, y gran parte los pagos estuvieron a cargo de los programas públicos como Medicaid y Medicare. En 2014, los actuarios de Medicare establecieron que ese año el costo para el programa de los medicamentos recetados había aumentado en un 12.6%, casi todo atribuible a Sovaldi.

Gilead racionalizó el precio al señalar que la cura rápida de la hepatitis C significaba ahorros aún mayores en atención médica a lo largo de los años, por la reducción en la prevalencia de enfermedades hepáticas; pero eso no satisfizo mucho a los encargados del presupuesto público y las aseguradoras privadas. Se enfrentaron a la dificultad de pagar millones de dólares en un solo año por beneficios que irían surgiendo durante décadas posteriores, y que podrían beneficiar a otras aseguradoras o programas.

Gilead concluyó que sus ingresos seguirían aumentando a medida que el precio de Sovaldi alcanzara US$96,000 por tratamiento, aunque se redujera el número de pacientes que pudieran ser atendidos.

Una consecuencia a corto plazo fue que los financiadores emitieron regulaciones limitando la administración del tratamiento a los a los pacientes más enfermos – ironicamnte quizás los que menos se beneficiarían del tratamiento. Debido al precio, potencialmente millones de personas con hepatitis se quedaron sin tratamiento, aunque fuera temporalmente, hasta que la compañía y las aseguradoras acordaron descuentos.

La evidencia producida por el Comité Senatorial de Finanzas en 2015 mostró que los ejecutivos de Gilead no invirtieron mucho tiempo pensando en las consecuencias para los pacientes que no podrían acceder al medicamento por presiones presupuestales. Lo que si calcularon fue el precio máximo que podían establecer para Sovaldi sin llegar a reducir su mercado potencial hasta el punto de reducir sus ganancias. Los ejecutivos concluyeron que Gilead podría obtener ganancias cobrando US$55,000 por tratamiento de 12 semanas. Pero la compañía finalmente decidió cobrar US$84,000, ya que generaría más beneficios, aunque de menos pacientes. Harvoni, un medicamento también para la hep C de Gilead que se comercializó en 2016, y que incorpora a Sovaldi, tiene un precio de lista cercano a US$100.000 por tratamiento completo.

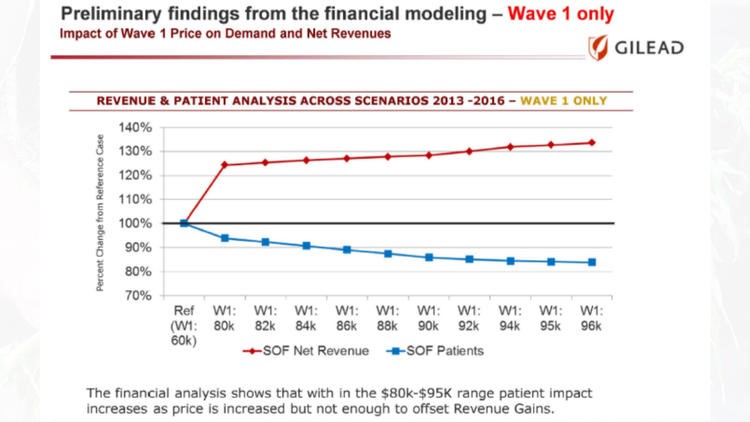

Análisis preliminar del modelo de financiación (SOF significa Sovaldi)

El análisis financiero demuestra que en el rango US$80.000-95.000 el impacto en los pacientes se incrementa a medida que sube el precio pero no lo suficiente para contrarrestar las ganancias de los ingresos

Al principio, Gilead solo ofreció descuentos mínimos a las grandes aseguradoras y a los programas de Medicaid, aunque sus ejecutivos reconocieron que miles de pacientes podrían tener que prescindir de los tratamientos. La compañía no parecía estar preocupada por una posible reacción negativa del público sobre sus precios, y pensaban que las quejas de los defensores de los pacientes no generarían problemas con los reguladores o los legisladores. “No cedamos a la presión de los defensores de los pacientes… sea cuales sean los titulares que aparezcan en la prensa”, aconsejó un alto ejecutivo a sus colegas.

Es cierto que el desarrollo de medicamentos no es barato. Pero hay razones para pensar que su costo está muy lejos de lo que afirma la industria, y no hay razón para creer que los enormes beneficios cosechados por algunos medicamentos de grandes ventas se canalizan hacia la investigación y el desarrollo de nuevos productos. Cuando las compañías farmacéuticas están a punto de comercializar un medicamento que podría ser de grandes ventas, cobrarán lo que el mercado soporte para maximizar sus ganancias. Y el objetivo no siempre es el de financiar la “innovación”.