Ante la creciente preocupación e interés por la situación de abastecimiento de medicamentos anticonceptivos en Colombia, en este quinto informe se presenta un análisis de la tendencia de las cantidades vendidas de todos los principios activos que se comercializan en el país y que tienen indicación como anticonceptivo en su registro sanitario y, adicionalmente, en un apartado final se presenta el análisis para los principios activos usados para la interrupción voluntaria del embarazo (IVE).

La base de datos de registros sanitarios del INVIMA, con corte a junio de 2022, incluye 29 principios activos relacionados a 1.070 presentaciones comerciales. Los Códigos Únicos de Medicamentos (CUM) asociados a estas presentaciones comerciales fueron consultados en el Sistema de Información de Precios de Medicamentos (SISMED) para el periodo de enero de 2018 a junio de 2022. Del resultado de esta consulta se extrajo información sobre las cantidades vendidas para 191 CUM (18% de total de CUM consultados) y 25 principios activos, no se encontró información para 4.

Para proceder con el análisis de tendencias, se estandarizó la unidad de medida de los medicamentos para facilitar su comparación y agregación. Al tratarse de medicamentos que en su mayoría están compuestos por principios activos en combinación, varios fueron estandarizados usando medidas como el ciclo mensual. Posteriormente se conformaron los mercados relevantes, separándolos por canal comercial y canal institucional y, estos a su vez, desagregados por oferente. Esta última desagregación se hizo con el fin de identificar si las dificultades de abastecimiento se pueden están presentando puntualmente en ciertos oferentes y no en todo el mercado, tal y como se mencionó en el primer informe. En total se conformaron 29 mercados relevantes y 161 grupos al separar por canal y oferente. Al igual que se hizo en el análisis de tendencias para los medicamentos reportados con dificultades de abastecimiento, que se presentaron en el tercer y cuarto informe, para determinar la tendencia, se estimó un modelo de regresión por segmentos para identificar posibles cambios en las cantidades vendidas durante el periodo analizado.

Descripción del mercado de principios activos anticonceptivos

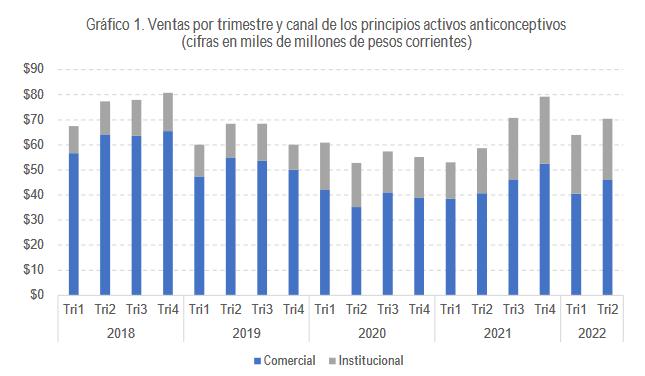

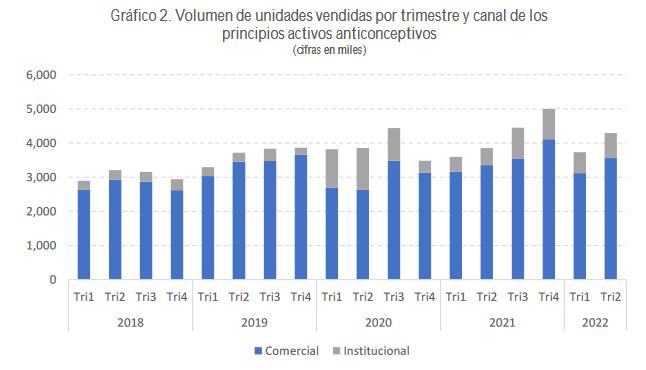

En el gráfico 1 se observa la dinámica de las ventas trimestrales de los principios activos anticonceptivos. Entre enero de 2018 y junio de 2022 las ventas crecieron levemente un 4%, alcanzando los $70 mil millones de pesos (1 US$= Pco4.521,66) en el segundo trimestre de 2022. Al desagregar por canal, se observa que el 74% del valor de las ventas corresponden al canal comercial y 26% al canal institucional. El valor de las ventas por el canal comercial disminuyó en un 19%, llegando a los $46 mil millones de pesos en el segundo trimestre de 2022 y el canal institucional aumentó un 125%, alcanzando los $24 mil millones de pesos en el segundo trimestre de 2022Las unidades vendidas, gráfico 2, crecieron en un 48%, especialmente en el canal institucional (186%). Al igual que sucede con el valor de las ventas, el volumen de las unidades vendidas se concentra en mayor medida en el canal comercial (85%).

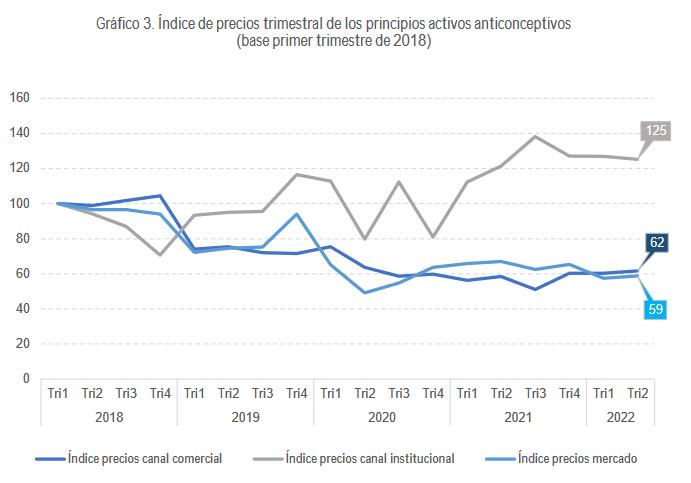

El índice de precios [1] que se presenta en el gráfico 3 muestra el comportamiento agregado de los precios de los mercados relevantes de los principios activos anticonceptivos. Se observa que el índice de precios del mercado ha disminuido en un 41% entre el primer trimestre de 2018 y el segundo trimestre de 2022, es decir, en general los precios de los anticonceptivos han bajado considerablemente en los últimos años, esto dado que la mayoría de los anticonceptivos entraron a control directo de precios en el primer trimestre de 2019 (ver la caída súbita del índice de precios del mercado en 28% en ese trimestre).

Al analizar por separado el índice de precios por canal, se observa que en el canal comercial la disminución de los precios ha sido del 38%, mientras que en el canal institucional aumentó en un 25%. Este aumento se asocia principalmente a dos mercados relevantes (medroxiprogesterona y estrógeno en solución o suspensión inyectable intramuscular y medroxiprogesterona en solución o suspensión inyectable intramuscular- aumento del 97% y 107% respectivamente-) [2].

En el gráfico 4 se presenta el top 10 de principios activos por valor de ventas para el periodo julio de 2021 – junio de 2022. En el primer lugar se encuentra levonorgestrel con el 32,8% de las ventas, seguido por etonogestrel con el 9,9% de las ventas y en tercer lugar dienogest y etinilestradiol que acumula el 9,8%.

Finalmente, en el gráfico 5 se presenta el top 10 de los oferentes por valor de ventas para el periodo desde julio de 2021 a junio de 2022. En el primer lugar se encuentra Lafrancol con el 36,8% de las ventas, seguido por Bayer con el 27,8% y en tercer lugar Organon con el 11,1%. Estos tres oferentes acumulan el 75% del valor de las ventas de los principios activos anticonceptivos, los cuales cuentan dentro de su portafolio con varios de estos principios activos y son los únicos oferentes de algunos como noretisterona y estrógeno por parte de Bayer o etonogestrel por parte de Organon.

Tendencias de las cantidades vendidas de los principios activos anticonceptivos

El análisis de tendencia de las cantidades vendidas se realizó para cada uno de los 27 mercados relevantes y 152 grupos separados por canal y oferente. Se analizaron cinco variables:

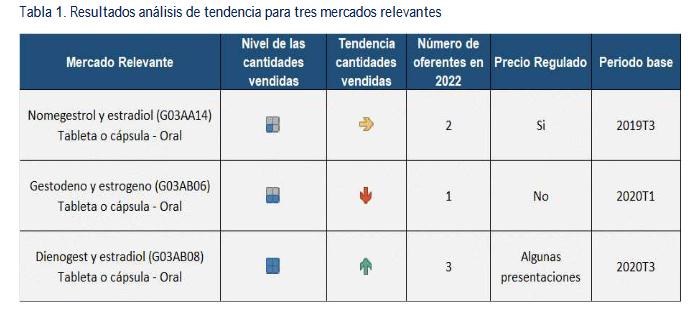

Como ejemplo de este análisis se presentan los resultados en la Tabla 1 para tres mercados relevantes. En el caso de nomegestrol y estradiol – tableta o cápsula – oral el nivel de las cantidades vendidas solo son suficientes para abastecer menos del 25% de lo que se vendía previo al tercer trimestre de 2019 y su tendencia indica que las cantidades se han mantenido en ese nivel por varios trimestres. Actualmente, este mercado relevante solo cuenta con dos oferentes y todas las presentaciones que se comercializan tienen precios regulado. Por su parte, en el caso del gestodeno y estrógeno – tableta o cápsula oral el nivel de las cantidades vendidas solo son suficientes para abastecer menos de la mitad de lo que se vendía previo al primer trimestre de 2020 y su tendencia indica que las cantidades vienen disminuyendo en los últimos trimestres. Este mercado solo cuenta con un oferente actualmente y ninguna de sus presentaciones comerciales tiene precio regulado. Por último, en el caso del dienogest y estradiol – tableta o cápsula oral el nivel de las cantidades vendidas siguen iguales o superiores a lo que se vendía en el tercer trimestre de 2020 y la tendencia indica que las cantidades vendidas estuvieron aumentando en los últimos trimestres. Actualmente, este mercado relevante tiene tres oferentes y algunas de las presentaciones comerciales tienen precio regulado. El resultado del análisis para todos los mercados relevantes se encuentra en el Anexo 1.

En general, los resultados indican que para 6 mercados relevantes el nivel de las cantidades vendidas es casi cero y su tendencia es permanecer en ese nivel. Hay dos mercados relevantes para los cuales el nivel de ventas se encuentra por debajo del 25% de lo que se vendía previo al periodo base. Hay un mercado relevante para el cual su nivel de las cantidades vendidas se encuentra cerca de la mitad y tres que tienen un nivel del cercano al 75%. Los restantes 15 mercados relevantes no presentan disminuciones en su nivel de las cantidades vendidas, aunque dos de ellos presentan una tendencia a disminuir y seis de ellos presentan una tendencia a aumentar.

Para el caso del análisis por grupo se analiza el nivel de las cantidades vendidas y su tendencia entre canales. En la Tabla 2 se presenta como ejemplo el resultado para los grupos del mercado relevante desogestrel – tableta o cápsula oral, donde hay cuatro oferentes, de los cuales, tres de ellos tienen presencia en ambos canales y uno solo en el canal comercial. El nivel de las cantidades vendidas indica que los oferentes Exeltis y Synthesis tienen un nivel cercano a cero en ambos canales, por su parte, Organon tienen un nivel suficiente en ambos canales y Gedeon tiene un nivel suficiente, aunque solo comercializa en el canal comercial. La tendencia en las cantidades vendidas muestra que en los oferentes Exeltis y Synthesis en los últimos trimestres analizados la tendencia fue decreciente, en el caso de Gedeon la tendencia es mantener el mismo nivel y para Organon en el canal comercial la tendencia es creciente, mientras que, en el canal institucional es decreciente. El resultado de este análisis para todos los grupos se encuentra en el Anexo 2.

Descripción y tendencias del mercado de los principios activos para la IVE

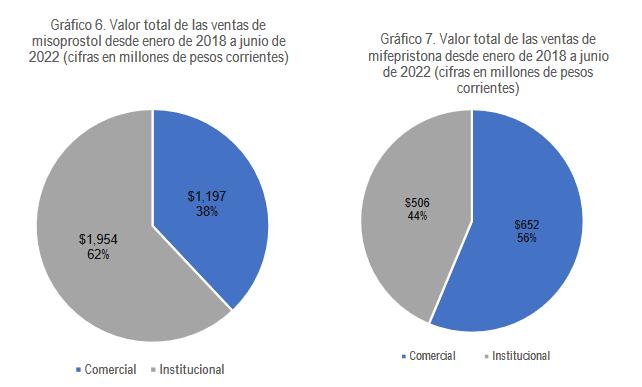

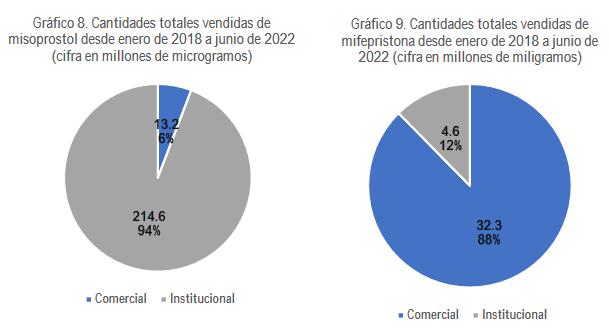

En este apartado se presenta el análisis de la información de los principios activos para la IVE correspondientes a misoprostol y mifepristona. De acuerdo con los datos sobre las ventas encontramos que el valor total durante todo el periodo analizado, es decir, desde enero de 2018 a junio de 2022, asciende a los tres mil millones de pesos en el caso del misoprostol y a los mil millones de pesos en el caso de la mifepristona. El 62% del valor de ventas del misoprostol corresponde al canal institucional y el 38% al comercial (Gráfico 6). Mientras que, para la mifepristona, el 44% corresponden al canal institucional y el 56% al comercial (ver Gráfico 7). Se han vendido cerca de 227 millones de microgramos de misoprostol (94% en canal institucional y 6% por el comercial). Gráfico 8. Para la mifepristona las cantidades vendidas fueron cercanas a los 37 millones de miligramos, donde el 12% ha sido por el canal institucional y el 88% por el canal comercial. Gráfico 9.

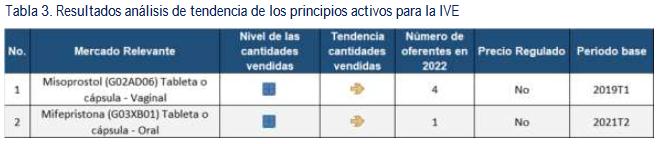

La tendencia de las cantidades vendidas, que se presenta en la Tabla 3, sugiere que para ambos principios activos el nivel de las cantidades vendidas sigue igual o es superior a lo que se vendía en el primer trimestre de 2019 para misoprostol y el segundo trimestre de 2021 para mifepristona. La tendencia para ambos mercados relevantes indica que las cantidades vendidas se han mantenido en ese nivel en los últimos trimestres. Para el misoprostol hay cuatro oferentes que reportaron ventas y para la mifepristona solom hubo un oferente, ninguno con precio regulado.

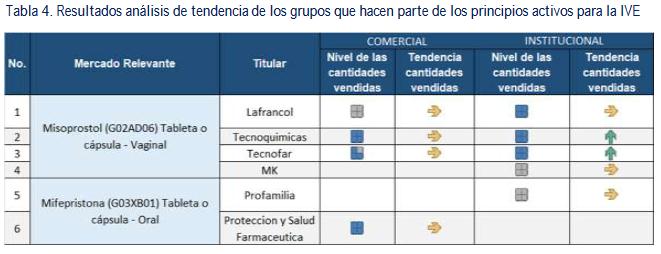

Por otra parte, el análisis de tendencia de las cantidades vendidas por grupos, que se observa en la Tabla 4, muestra que para misoprostol hubo cuatro oferentes en todo el periodo analizado -dos oferentes (Tecnoquimicas y Tecnofar) tienen presencian en ambos canales con niveles relativamente suficientes- y, adicionalmente, la tendencia de ventas en el canal institucional es creciente. Por su parte Lafrancol no cuenta con cantidades suficientes en el canal comercial, pero si en el canal institucional con tendencia a mantener ese nivel, y MK no reportó ventas en el canal comercial y en canal institucional las cantidades son cercanas a cero.

Para la mifepristona hubo dos oferentes y cada uno estaba presente en uno de los canales. En el caso de Profamilia reportó ventas en el canal institucional, sin embargo, el nivel actual de las cantidades vendidas es cercano a cero. Protección y Salud Farmacéutica reportó ventas en el canal comercial con cantidades que se mantienen en un nivel suficiente y la tendencia indica que este comportamiento ha permanecido así en los últimos trimestres.

Conclusiones

Notas