Genéricos y Biosimilares

Los biológicos no son monopolies naturales (Biologics are not natural monopolies)

Alex Brill, Benedic Ippolito

Health Affairs Blog, 2 de julio de 2019

https://www.healthaffairs.org/do/10.1377/hblog20190701.349559/full/

Traducido por Salud y Fármacos

Recientemente, varios médicos y analistas de políticas de salud acudieron al blog de Health Affairs para proponer lo que, para cualquiera que haya estado siguiendo los biosimilares durante la última década o más, fue una idea sorprendente y preocupante: que los biosimilares deberían abandonarse.

Los biosimilares son copias de productos farmacéuticos complejos y costosos, conocidos como productos biológicos. Los biosimilares, que han estado disponibles en Europa durante 13 años, no son copias como las que estamos acostumbrados a ver: los genéricos de medicamentos tradicionales de molécula pequeña. Los productos biológicos están hechos de células vivas. La FDA, al aprobar biosimilares, determina que no tienen “diferencias clínicamente significativas” con respecto a sus productos biológicos de referencia. La vía para la aprobación regulatoria de los biosimilares no existió en EE UU hasta 2010, y la FDA tardó varios años en proporcionar a los fabricantes de biosimilares una guía clave para presentar las solicitudes. En EE UU, el primer biosimilar se comercializó en 2015 y, hasta la fecha, hay 20 aprobaciones de biosimilares y 7 biosimilares en el mercado.

Si bien la evolución del mercado de biosimilares en EE UU ha sido más lenta de lo que a muchos hubieran querido, finalmente está despegando. Sin embargo, Atteberry et al. (2019) exigen el abandono de los biosimilares porque, argumentan, los productos biológicos representan un monopolio natural. Para respaldar sus conclusiones, ofrecen evidencia de que los precios netos de los productos biológicos de referencia no han disminuido frente a la competencia biosimilar.

Sin embargo, nosotros sostenemos que las realidades económicas y clínicas de los productos biológicos no los convierten en monopolios naturales, aun cuando el mercado de biosimilares no parezca ser exactamente igual al mercado de los genéricos de moléculas pequeñas. Para respaldar nuestra afirmación, mostramos que el análisis de Atteberry et al. (2019) de los precios netos de los productos biológicos de referencia es incorrecto: los precios netos de los productos biológicos de referencia han disminuido sustancialmente después de la entrada de un biosimilar.

¿Qué son los monopolios naturales?

Los monopolios naturales se suelen definir como casos en los que, debido a las características intrínsecas del mercado, solo existe una empresa en equilibrio [1]. Atteberry y col. (2019) parecen confiar en una definición más amplia de monopolio natural: un mercado cuyas características limitan el alcance de la competencia en relación con un mercado con competencia perfecta. Señalan dos características de los biosimilares que, argumentan, evitan la competencia de forma significativa: 1) falta de productos que los puedan sustituir y 2) altos costos para entrar al mercado.

¿Por qué los productos biológicos no son monopolios naturales?

Primero, cuando discuten la posibilidad de sustitución, los autores parecen enfatizar la sustitución automática que estamos acostumbrados a ver con los medicamentos de molécula pequeña, es decir, si un médico prescribe un medicamento de marca de molécula pequeña, un farmacéutico generalmente tiene permiso para dispensar una versión genérica, si existe. Si el biosimilar tuviera la designación de “intercambiable” que otorga la FDA, el producto de referencia podría ser automáticamente sustituido por un biosimilar. Sin embargo, la agencia solo emitió una guía final sobre esta designación en mayo, y hasta ahora ningún medicamento ha alcanzado este estándar. Los futuros biosimilares intercambiables seguramente aumentarán la competencia, pero eso no significa que ahora los mercados estén privados de ella.

La FDA ha considerado que los biosimilares no intercambiables no tienen diferencias clínicas significativas con sus homólogos de marca, por lo que los médicos pueden prescribir biosimilares a sus pacientes, es perfectamente apropiado. El que los biosimilares sean sustituibles en este sentido más amplio también se pone en evidencia por la gran cantidad de datos globales que demuestran que el uso de biosimilares en Europa y en otros lugares no afecta la seguridad o la eficacia. En otras palabras, hay una sustitución significativa. Si bien los productos biológicos de referencia pueden no enfrentar una competencia perfecta de inmediato, los biosimilares representan una competencia importante.

En referencia al segundo argumento, los monopolios naturales existen cuando los costos fijos son altos en relación con los rendimientos potenciales, no solo cuando los costos de desarrollo son altos. Si bien el desarrollo de biosimilares es más costoso y riesgoso que desarrollar los genéricos de molécula pequeña, las recompensas potenciales por el desarrollo biosimilar son sustanciales. Actualmente, los productos biológicos representan el 36% del gasto total en medicamentos recetados de EE UU a pesar de que constituyen menos del 2% del total de recetas. Los fabricantes de biosimilares han respondido como cabría esperar. En enero de 2013, el número de biosimilares en el Programa de Desarrollo de Productos Biosimilares de la FDA (Biosimilar Product Development Program) era 19; para abril de 2018, había 63 programas de desarrollo de biosimilares. Este triple aumento es evidencia de un floreciente mercado de biosimilares, no uno que deba abandonarse.

Revisando el efecto de los biosimilares en los precios de los biológicos de referencia

Estos problemas no deben litigarse en base a la teoría. El argumento empírico central de Atteberry et al. (2019) se basa en gran medida en la premisa de que los biosimilares no imponen y no pueden imponer una competencia significativa para los precios de los productos biológicos de referencia. Presentan datos sobre un producto biológico de referencia, Neupogen, y argumentan que “la entrada de dos filgrastimas competidores. . . solamente estabilizó el precio de Neupogen”. En otras palabras, afirman que el precio de Neupogen no ha bajado a pesar de la competencia biosmilar.

Sin embargo, este análisis es inexacto. Mientras Atteberry et al. (2019) centran adecuadamente su discusión en el precio neto de Neupogen, es decir el precio que refleja todos los descuentos y rebajas, los datos que presentan son claramente el costo de adquisición mayorista (wholesale acquisition cost WAC), que es igual al precio de lista del medicamento. Este etiquetado erróneo de su exposición lleva a conclusiones erróneas sobre el verdadero efecto de la entrada de los biosimilares en el precio neto de Neupogen.

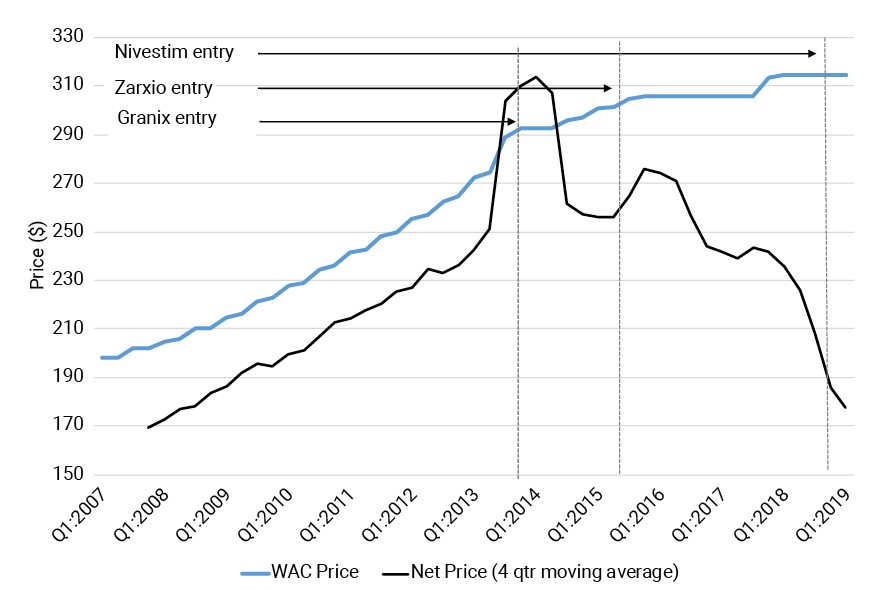

Para ilustrar este punto, presentamos tanto el WAC como precio neto de Neupogen en el Anexo 1. Estos datos los ha calculado SSR Health, la misma fuente de datos utilizada por Atteberry et al. (2019). Incluimos datos desde el primer trimestre de 2007 hasta el primer trimestre de 2019, es decir nuestros datos incluyen cuatro trimestres más que los que presentó Atteberry et al. (2019).

El precio WAC de Neupogen, la línea azul, aumentó constantemente hasta 2014, lo hizo más lentamente en 2015 y se estabilizó a principios de 2016. La línea negra representa el promedio del cambio en el precio neto real de cuatro trimestres que se ha pagado al fabricante. El precio neto de Neupogen ha caído aproximadamente un 30% desde la entrada Zarxio, el primer biosimilar de Neupogen aprobado por la FDA. El precio neto actual es 42% inferior al precio WAC para Neupogen. Ajustando por inflación, el precio neto de Neupogen es 8% más bajo que su precio neto en 2007 (no se muestra la cifra ajustada por inflación). Claramente, la entrada de biosimilares coincide con una disminución significativa en el precio neto del producto de marca de referencia. Además, es probable que la reciente entrada de Nivestim de Pfizer agregue una presión adicional a la baja sobre los precios. En pocas palabras, las conclusiones políticas basadas en la evolución del precio WAC de Neupogen, un precio que es casi el doble que el precio neto real, deben revisarse.

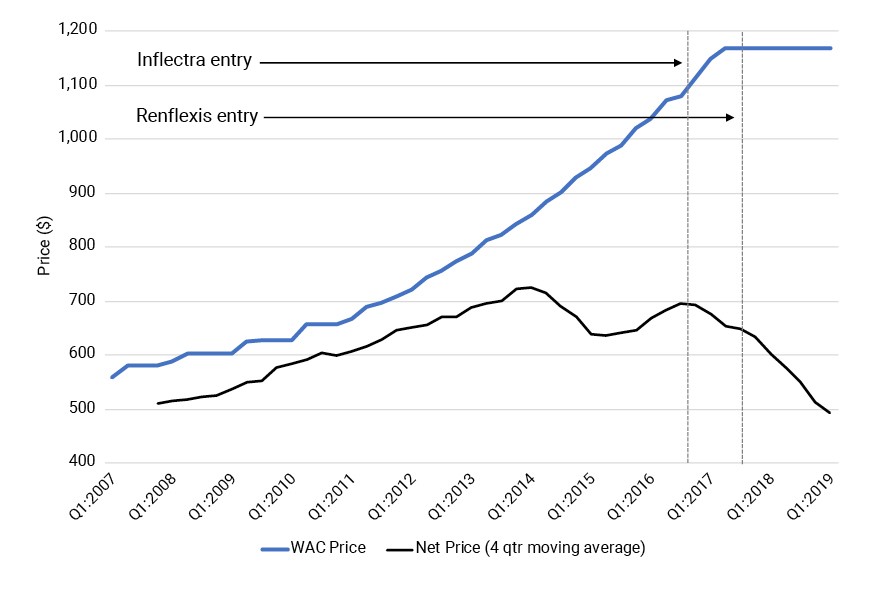

Extendemos este análisis a otro biológico, Remicade, que ahora tiene múltiples competidores biosimilares (ver Anexo 2). Remicade se ha enfrentado a la competencia durante menos tiempo que Neupogen pero ha visto tendencias similares: el WAC se ha estancado, mientras que el precio neto ha caído casi un 30% en los aproximadamente dos años desde la entrada de la competencia biosimilar. Ajustado por la inflación, el precio neto de Remicade en el primer trimestre de 2019 está sustancialmente por debajo de su precio en el primer trimestre de 2007 (no se muestran los resultados ajustados por inflación).

Cuadro 1. Evolución del precio WAC y el precio neto de Neupogen, 2007-2019 (300 MCG/ML)

Nota: Esta figura muestra la serie temporal del costo de adquisición mayorista (WAC) y el precio neto estimado de Neupogen desde el primer trimestre de 2007 hasta el primer trimestre de 2019.

Fuente: Herramienta de precio neto de marca SSR Health de EE UU (SSR Health US Brand Net Price Tool). Como con la Figura 3 de Attebury et al. (2019), utilizamos datos de una dosis de 300 MCG / ML. Tenga en cuenta que Granix fue aprobado como biológico, no como biosimilar porque la vía biosimilar de la FDA no existía en ese momento.

Cuadro 2: Evolución de WAC y precio neto de Remicade, 2007–2019 (100 MG)

Nota: Esta figura muestra la serie temporal del costo de adquisición mayorista (WAC) y el precio neto estimado de Remicade (100 MG) desde el primer trimestre de 2007 hasta el primer trimestre de 2019.

Es importante destacar que tanto Neupogen como Remicade se han enfrentado a la competencia por períodos de tiempo relativamente cortos. Sin embargo, los datos muestran claramente que la entrada del biosimilar afecta los precios de estos medicamentos biológicos de referencia. No está claro cuánto caerán los precios netos, ya que ni Neupogen ni Remicade parecen haber alcanzado el equilibrio posterior a la exclusividad.

Si bien es demasiado pronto para llegar a conclusiones, los biosimilares parecen generar el tipo de fuerzas competitivas que la mayoría de los expertos habían predicho. Aunque es probable que los precios no alcancen los costos marginales (como se espera en mercados perfectamente competitivos con bajos costos de entrada), esto no implica que los productos biológicos, en gran medida, sean monopolios naturales en cualquier sentido tradicional del concepto. Como tal, las prescripciones de política para los verdaderos monopolios naturales no deben aplicarse a este caso.

Desafíos de política que enfrenta la competencia biosimilar

Atteberry y col. (2019) plantean preocupaciones legítimas sobre la solidez del mercado de biosimilares. De hecho, Atteberry et al hacen referencia el trabajo de uno de nosotros (Brill 2017) que documenta que los productos biológicos de mercados pequeños, aquellos con ventas anuales promedio bajas, generalmente tienen poca probabilidad de enfrentar a corto plazo la competencia biosimilar. Pero la solución no es abandonar la competencia en todo el mercado biológico. Más bien, se necesitan políticas y estrategias que promuevan la competencia.

Un buen lugar para comenzar es con el Plan de Acción Biosimilar (Biosimilar Action Plan) de 2018 de la FDA, que describe un conjunto importante de pasos de política a considerar. Los avances del mercado, los pasos que han dado los médicos, pagadores y fabricantes para acelerar la adopción de biosimilares disponibles, también son críticos para que aumente la competencia. En algunos casos, las barreras políticas que son superables o las tácticas de mercado limitan la entrada de los biosimilares. Por ejemplo, muchos se han preguntado si la “contratación excluyente” por parte de un fabricante de productos de referencia para evitar que los clientes utilicen un biosimilar competidor puede considerarse comportamiento anticompetitivo. Y finalmente, los avances tecnológicos adicionales pueden algún día reducir el costo de desarrollar biosimilares.

Si bien los biosimilares en EE UU todavía son relativamente nuevos, no existe una teoría sólida ni evidencia confiable que respalde la opinión de que este mercado no funcionará en EE UU. Al contrario, nuestro análisis indica que cuando se enfrentan a la competencia biosimilar, los precios netos de los productos biológicos de referencia caen. Con tiempo y esfuerzo, los médicos, los pacientes y los pagadores ganarán más confianza en los biosimilares y buscarán estrategias adicionales para aprovechar los ahorros que ofrecen. Las tasas de utilización de biosimilares aumentarán aún más y, con eso, la disposición de los fabricantes a emprender la inversión para llevar estos productos al mercado. Potencialmente, los precios disminuirán aún más. Estamos en la cúspide de una competencia significativa en este importante espacio. No tiremos la toalla ahora.