Industria y Mercado

Las 10 patentes más importantes de EE UU que caducan en 2017

Eric Sagonowsky

FiercePharma, 21 de febrero de 2017

http://www.fiercepharma.com/special-report/top-10-u-s-patent-losses-2017

Traducido por Salud y Fármacos

Entre los muchos medicamentos que están por perder este año la protección de la patente en EE UU hay10 medicamentos, y cada uno de ellos contribuye de forma significativa a los ingresos de las compañías farmacéuticas más importantes. Eli Lilly, Pfizer, Takeda, Bristol-Myers Squibb y Gilead este año perderán la protección de patente de algunos de sus productos de grandes ventas.

Juntos, representaron vetnas por más de US$10.000 millones el año pasado en EE UU y cubren una amplia gama de indicaciones: la esclerosis múltiple, el VIH, la disfunción eréctil y el cáncer, entre otros. Van a ser productos muy deseables para los rivales genéricos que intenten captar parte de las cuotas de mercado con opciones más baratas.

El momento en que un fármaco va a perder la exclusividad de mercado no siempre está claro, pues con frecuencia hay patentes complementarias y acuerdos legales que enturbian la situación. Nos hemos centrado no sólo en los medicamentos que perderán la patente en 2017, sino en aquellos que, a causa de litigios sobre patentes o acuerdos legales, serán vulnerables a la competencia de los genéricos o biosimilares.

Para identificar los productos que perderán la patente en EE UU en 2017 FiercePharma consultó con una compañía de inteligencia comercial entorno a las ciencias de la vida, llamada Evaluate, y con Drug Patent Watch, además de los archivos de valores públicos, registros de la FDA, documentos de la corte y otras fuentes para entender la complicada situación de la propiedad intelectual en el sector farmacéutico.

El primero de la lista es el tratamiento de acción prolongada de Teva para la esclerosis multiple, Copaxone 40 mg, y su historia ejemplifica la complejidad del asustno. Es un producto crucial para un fabricante de medicamentos que está sufriendo una crisis. El año pasado, sus ventas en EE UU alcanzaron los US$3.480 millones, y ha estado utilizando a los tribunales de patentes para evitar la entrada de rivales genéricos. El medicamento ha perdido múltiples desafíos de patentes durante el último año, el último en enero, y aunque queda por ver si Teva prevalecerá en la apelación, varios analistas creen que la empresa enfrentará la competencia de los genéricos este año (incluyendo competencia de riesgo, es decir que las compañías de genéricos podrían sacar el producto antes de que se resuelvan los problemas legales entorno a las patentes). Y tal como Teva reveló en su informe de ganancias del cuarto trimestre a mediados de febrero, la compañía ahora piensa que si se comercializan versiones genéricas, perderían entre US$1.000 y US$1.300 millones en ventas en 2017.

Pero la noche de este viernes, Teva recibió una buena noticia, Momenta y su socio Sandoz informaron de que una carta de la FDA retrasará la salida al mercado de la versión genérica de Copaxone.

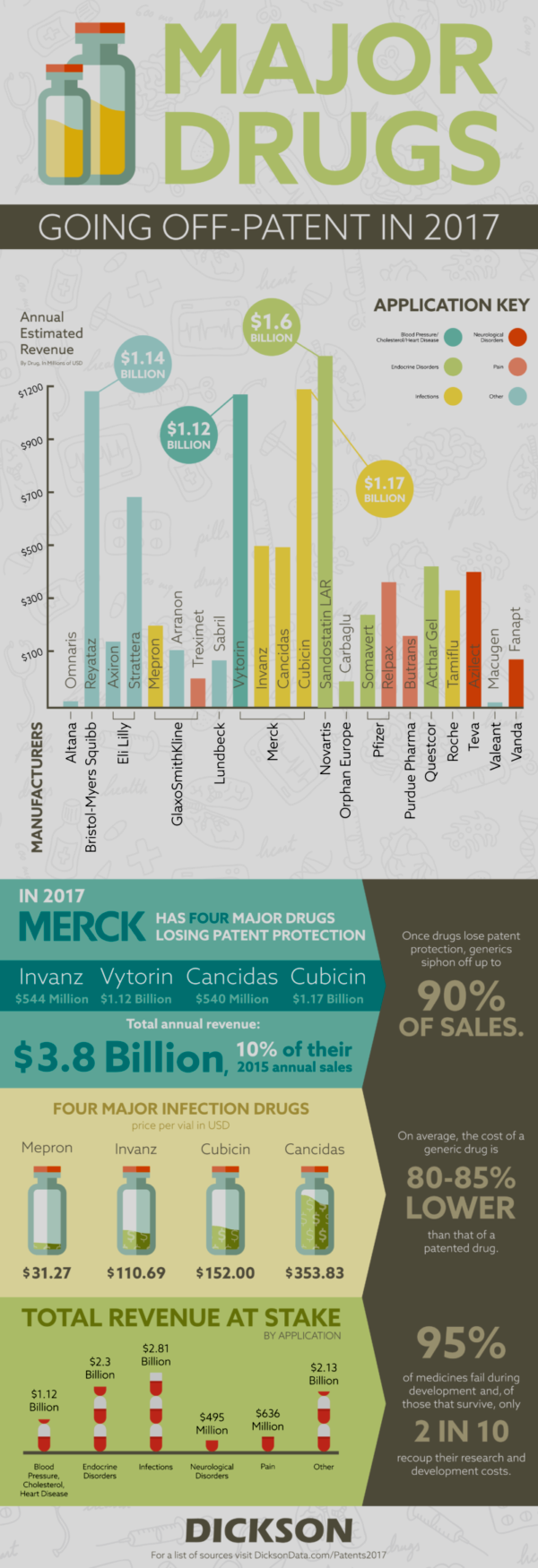

Cuando los genéricos salen al mercado, los medicamentos de marca pierden hasta el 90% de sus ventas, según un gráfico reciente de Dickson Data (http://blog.dicksondata.com/wp-content/uploads/2017/01/2017_Patent_Infographic-01-e1483636228105.png ). Los productos de marca que solo enfrentan la competencia de uno uno o dos genéricos, según las normas de la ley Hatch-Waxman que otorgan seis meses de exclusividad al primer genérico que obtenga el permiso de comercialización de la FDA, tienen un periodo de seis meses antes de sufrir el efecto de la competencia real– una verdadera batalla de precios – cuando tengan que competir con multiples medicamentos genéricos. En ese momento, los medicamentos de moléculas pequeñas típicamente se enfrentan a genéricos que son el 80% y el 85% más baratos que los originales. Los biosimilares, siguen siendo un campo emergente en EE UU, y han hecho su debut en EE UU con descuentos de alrededor del 15%, aunque los precios negociados pueden ser inferiores, y largo plazo pueden reducirse todavía más.

Después de Copaxone va Cialis de Eli Lilly, cuyas ventas, según los analistas EvaluatePharma, se reducirían de US$1.420 millones en 2016 a apenas US$55 millones en 2022. Promovido por anuncios románticos, este producto para la disfunción eréctil todavía tendrá grandes ventas en el 2017, pero después caerán en picado.

Aparte de Cialis, Lilly este año perderá la protección de patentes para Strattera y Prasugrel, aunque este último no figura entre los 10 medicamentos de mayores ventas. Strattera, de hecho, ocupa el 10º lugar con US$535 millones en ventas en Estados Unidos, según EvaluatePharma. Se espera que esa cifra vaya disminuyento a medida que surjan los competidores y llegue a

los US$13 millones en 2022. Con tres productos que pierden su exclusividad en el mercado, y un medicamento contra el Alzheimer que no ha aportado los resultados esperados, Lilly dijo a finales del año pasado que planea dejar de promover los tres medicamentos y despedir a personal de ventas.

A continuación, está el revolucionario medicamento contra la disfunción eréctil, Viagra de Pfizer, y Velcade, el producto para el mieloma múltiple de Takeda. El año pasado cada uno de ellos tuvo ventas superiores a US$1000 millones solo en EE UU.

La notoria pastilla azul de Pfizer, Viagra, se enfrentará a la competencia de genéricos baratos de Teva y Mylan en diciembre, como parte de los acuerdos extrajudiciales con cada una de esas empresas. Pfizer, para maximizar sus beneficios antes de que salgan los genéricos, sigue promoviendo intensamente el medicamento, y recientemente ha iniciado una campaña de envio de cupones a través de mensajes de texto telefónico. En el 2016, las ventas por Viagra alcanzaron los US$1.150 millones en EE UU y los analistas de EvaluatePharma predicen que en el 2022 habrán disminuido a US$188.

Velcade, que se estima que en 2016 tuvo ventas por US$1.130 millones, perderá la protección de patentes en noviembre y cederá casi mil millones en ventas anuales para el año 2022, según el análisis de ventas EvaluatePharma. Según la página de la FDA, Fresenius y Teva tienen versiones genéricas, con aprobaciones tentativas de la FDA, que ya están listas para ser comercializadas.

Le sigue Sustiva, el medicamento contra el VIH de Bristol-Myers, con US$901 millones en ventas en EE UU el año pasado. Perderá su protección de monopolio en diciembre después de haber obtenido el permiso de comercialización de la FDA en 1998, y según la FDA, Teva, Emcure, Aurobindo y Avances tienen cada uno un genérico provisionalmente aprobado.

Novartis también experimentará una perdida en el 2017. Sandostatin LAR, que se utiliza para tratar la acromegalia y la diarrea asociada con ciertos tipos de tumores, se ubica en el puesto número 6 y se estima que tuvo US$853 millones en ventas en 2016. Su patente se agota el 31 de diciembre, pero el medicamento seguirá manteniendo ventas elevadas hasta el 2022. Es un “genérico complejo”, por lo que es difícil de producir.

A continuación figura la hormona de crecimiento de Novo Nordisk, Norditropin SimpleXx, que se administra a través de un dispositivo patentado de pluma; el antiviral Viread de Gilead para la hepatitis B/VIH; y el antidepresivo desvenlafaxina de Pfizer. Cada uno tiene una sola patente, y las marcas se preparan para enfrentar la competencia genérica (o no). Strattera completa la lista de diez.

Para Gilead, va a ser importante compensar la perdida de ingresos de Viread porque irá perdiendo el mercado a la vez que también se reducen las ventas de los medicamentos contra la hepatitis C. Durante su conferencia telefónica del cuarto trimestre de 2016, los ejecutivos de Gilead dijeron que, debido a la caída de los ingresos, necesitan comprar y asociarse a otros para seguir creciendo.

La propiedad intelectual, obviamente, es un elemento fundamental en el negocio farmacéutico, y estas pérdidas de exclusividad lo ilustran.