Genéricos y Biosimilares

Biosimilares: ¿llega la próxima guerra de las farmacéuticas?

Alfonso Simón Ruiz

Cinco Días, 22 de septiembre de 2017

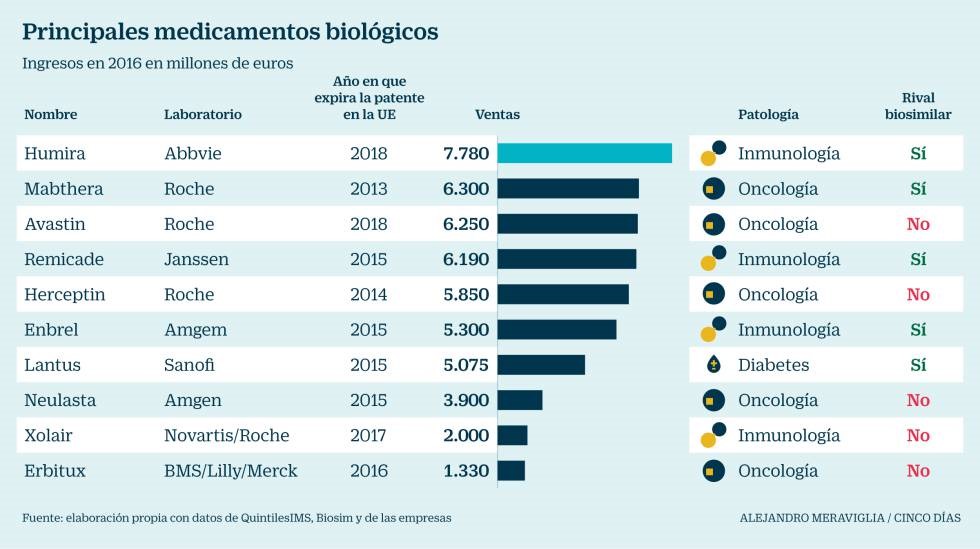

Los de los grandes laboratorios del mundo han chocado en el área de los medicamentos biosimilares (o copias de los caros medicamentos biológicos). El miércoles, Pfizer demandaba a Janssen (del grupo Johnson & Johnson) en Estados Unidos por lo que considera competencia desleal al imponer barreras en los hospitales a la entrada del rival más barato una vez que la terapia original ha perdido la patente. Es el caso más importante de una batalla que ronda los 50.000 millones de euros al año solo en los 10 fármacos de mayores ingresos.

Igual que hace casi dos décadas llegaron los medicamentos genéricos, aquellos que compiten con los fármacos de síntesis química cuando pierden la patente, ahora llega el turno de los biosimilares, que rivalizan con los medicamentos biológicos, por ejemplo en terapias contra el cáncer o enfermedades autoinmunes.

Estos productos biológicos se convirtieron desde la pasada década en los superventas de los mayores laboratorios por su elevado coste de unos tratamientos convencionalmente de uso hospitalario. El caso que ha enfrentado a los dos laboratorios es el de Remicade, una terapia de inmunología que el pasado año supuso 6.190 millones para Janssen.

“En el caso de los biosimilares los laboratorios se juegan mucho más millones que los que se jugaron en los genéricos. Se trata de los medicamentos con superventas [blockbusters] de los grandes laboratorios, que previsiblemente no tendrán problemas en litigar para tratar de estirar la exclusividad en la venta”, explica Regina Múzquiz, directora general de Biosim, una asociación empresarial de 17 laboratorios con interesas en estos biosimilares.

Entre los integrantes de Biosim se encuentran multinacionales como Pfizer, Eli Lilly, Novartis o Sanofi. Precisamente estas grandes compañías han visto en el desarrollo de sus propios biosimilares como una oportunidad de robar negocio a sus rivales. Aunque existe una barrera de entrada a la competencia porque el desarrollo de estas copias cuesta entre 100 y 300 millones, según Biosim y hasta siete años por la complejidad de los ensayos.

Los principales biológicos ya compiten con sus rivales en al menos cinco casos (sin contar con algunas hormonas como la somatropina y la epoetina alfa o el filgrastim que tienen sus genéricos desde hace una década). El caso de mayor cuantía es el de Humira, del estadounidense Abbvie, el mayor superventas del mundo. En marzo, la biotecnológica Amgen recibió el visto bueno de la Agencia Europea del Medicamento (EMA) para su biosimilar llamado Solymbic.

El segundo mayor fármaco por ventas del mundo, el antitumoral Mabthera –de la empresa suiza Roche– también dispone de las versiones aprobadas de Sandoz –uno de las grandes compañías de genéricos (del grupo Novartis)– y de la surcoreana Celltrion.

Además de las compañías de genéricos y los grandes laboratorios, este negocio de los biosimilares ha atraído a otros jugadores como Samsung, que en una joint venture con Biogen, ya ha recibido el visto bueno para sus versiones de Humira, Enbrel (de Amgen) y Remicade. “En el área de del cáncer, cuatro moléculas perderán la patente en los próximos años, lo que supone aproximadamente el 24% del mercado oncológico”, señalan desde la consultora QuintilesIMS.

Precisamente el laboratorio suizo Roche, que desde la pasada década ha destacado por contar con los grandes superventas en oncología y que supusieron un enorme avance para los pacientes, se enfrenta a la pérdida de patentes de Mabthera, Herceptin, Avastin y a medio plazo (en 2022) de Lucentis. En el caso de las enfermedades autoinmunes, “más de un 31,5% ya han perdido la patente y se espera que en los próximos años supere el 70%”, se añade desde QuintilesIMS.

En España, según datos de Biosim, hay 23 versiones aprobadas y 16 comercializadas, que corresponden a 10 medicamentos originales. Múzquiz señala que los biosimilares no han encontrado barreras en España, pero sí ciertas reticencias en hospitales, “ya que los médicos no tienen todos la misma formación”.

La venta de biosimilares tiene un efecto inmediato de reducción de precio, de entre un 20% y un 25% menor que el original en el caso de España, aunque se reduce aún más ese coste tras las subastas hospitalarias. Múzquiz explica que estos productos requieren tiempo para ganar cuota de mercado, pero por ejemplo en casos como el filgrastim ya llega al 85%y para Remicade –el medicamento que ha causado la batalla entre Pfizer y Janssen– supera el 25%.